ΤΟ ΧΡΕΟΣ ΑΥΞΑΝΕΤΑΙ ΞΑΝΑ

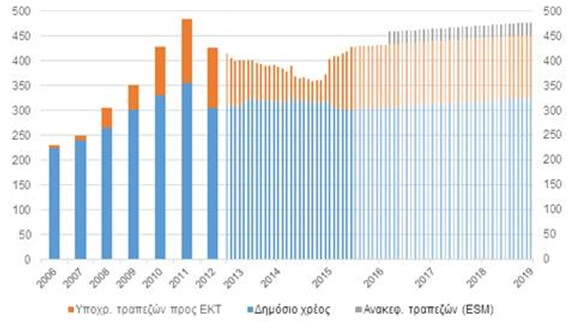

Στα τέλη του 2011 λήφθηκε η δύσκολη απόφαση της μείωση της αξίας του ελληνικού δημοσίου χρέους, καθώς, μετά από δύο –σχεδόν– χρόνια περιοριστικής δημοσιοοικονομικής πολιτικής και μειωμένου κόστους εξυπηρέτησης του δανεισμού (με τα χαμηλότοκα διακρατικά δάνεια του πρώτου προγράμματος) η δυναμική του χρέους παρέμενε έντονα ανοδική (Διάγραμμα 1). Έκτοτε όμως, η τροχιά του ελληνικού δημοσίου χρέους απέκτησε μία σταδιακή τάση αποκλιμάκωσης. Δυστυχώς πρόσφατα επανήλθε σε ανοδική τροχιά. Παράλληλα, με το χρέος της γενικής κυβέρνησης, αντίστοιχη είναι η πορεία που καταγράφει και η ανάγκη χρηματοδότησης -δανεισμού του χρηματοπιστωτικού τομέα, όπως απεικονίζεται στο Διάγραμμα 1, παρακάτω. Σημειωτέον ότι και αυτά τα δύο μεγέθη αποτελούν εν τέλει τις πραγματικές δανειακές υποχρεώσεις του ελληνικού δημοσίου, αφού όπως, είναι γνωστό εγγυάται, τα τραπεζικά δάνεια.

Διάγραμμα 1. Εξέλιξη του δημοσίου χρέους και των υποχρεώσεων των ελληνικών τραπεζών.

Σημείωση: Τα στοιχεία για μετά τα μέσα του 2015 προκύπτουν από εκτίμηση για σταδιακή αύξηση του δημοσίου χρέους κατά 23 δισ. έως τα τέλη του 2018 (υπόθεση για πρόγραμμα 60 δισ. εκτός των αναγκών των τραπεζών, εκ των οποίων 29 δισ. θα κατευθυνθεί στην αναχρηματοδότηση χρέους και 7 δισ. στην εξόφληση υποχρεώσεων του δημοσίου) και κεφαλαιοποίηση των τραπεζών από τον ESM στα μέσα του 1ου εξαμήνου του 2016, ύψους 25 δισ.

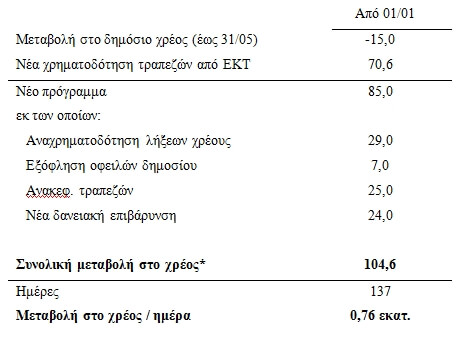

Είναι εντυπωσιακή η επιδείνωση που παρατηρήθηκε στο πρώτο εξάμηνο του έτους, η οποία καταγράφεται στον παρακάτω πίνακα: Το χρέος ανερχόταν σε 760 εκ. ευρώ ημερησίως!

Με αλλά λόγια σε όλη την περίοδο (η οποία μάλιστα είχε ξεκινήσει πριν τις εκλογές) που διαπραγματευόμαστε, στην πραγματικότητα μπορούσαμε και το κάναμε επειδή οι Ευρωπαίοι μας δάνειζαν (και θα συνεχίζουν να μας δανείζουν με το Γ’ Μνημόνιο) για να λειτούργει η οικονομία και να μπορούμε να διαπραγματευόμαστε!!! Την ίδια στιγμή αρνούμασταν τα προγραμματισμένα χρήματα, στέλναμε πίσω τα 11 δις του ΤΧΣ και παράλληλα πληρώναμε υποχρεώσεις προς τους πιστωτές από διαθέσιμα των ΟΤΑ(!!!). Ταυτοχρόνως μέσω του ELA (δανεισμός με 1.5%) από την ΕΚΤ γινόταν μια μεγάλη αναδιανομή ρευστότητας από τον ελληνικό δημόσιο τομέα προς στους ιδιώτες που σήκωναν τις καταθέσεις τους με χρέωση του Ελληνικού Δημοσίου αφού ο ΕLA είναι εγγυημένος από αυτό. Η αναζήτηση ορθολογισμού σε όλα αυτά είναι πολύ δύσκολη υπόθεση. Για αυτό δεν πρέπει να μας εκπλήσσει και το αρνητικό αποτελέσματα (Γ’ Μνημόνιο και σημαντική αύξηση του χρέους).

Πίνακας 1. Παράγοντες μεταβολής του δημοσίου χρέους (σε δισ. ευρώ) από την 1η Ιανουαρίου έως την συμφωνία της 12ης Ιουλίου.

Σημείωση: Η συνολική μεταβολή στο χρέος προκύπτει από την αύξηση στο χρέος που θα προκύψει από το τριετές πρόγραμμα (χωρίς την αναχρηματοδότηση λήξεων και την εξόφληση των οφειλών του δημοσίου), καθώς και το συνολικό ύψος χρηματοδότησης των ελληνικών τραπεζών (παροχή ρευστότητας από την ΕΚΤ και ανακεφαλαιοποίηση από τον ESM).

Η δυναμική του χρέους όμως είναι σε καλύτερη μοίρα από ότι ήταν το 2011. Πολλά πράγματα έγιναν λάθος την προηγούμενη πενταετία. Σε αυτά δεν περιλαμβάνεται η διαχείριση του χρέους. Το ελληνικό χρέος αυτή τη φορά (και μέχρι το 2021) δημιουργεί πρόβλημα ρευστότητας και όχι βιωσιμότητας της οικονομίας. Που οφείλεται αυτό;

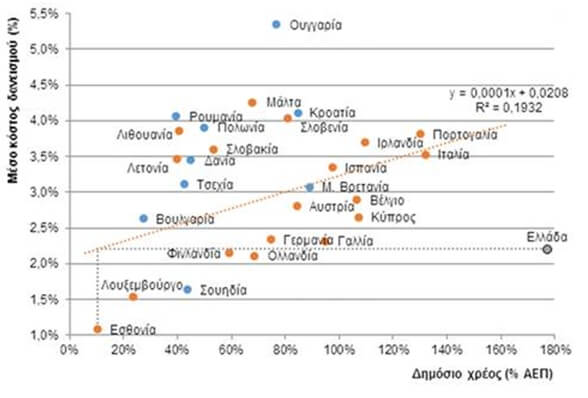

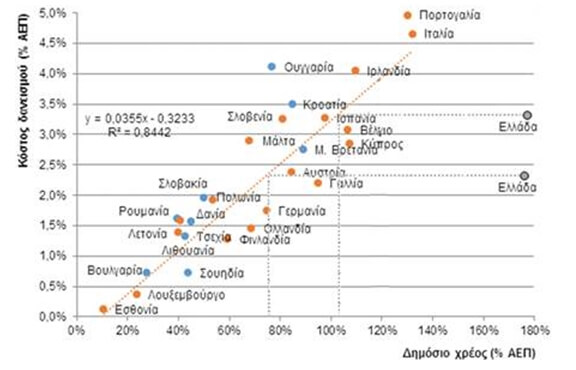

Από το Διάγραμμα 2Α προκύπτει πως το μεσοσταθμικό κόστος εξυπηρέτησης του δημοσίου χρέους (το μέσο επιτόκιο δανεισμού του ελληνικού δημοσίου) είναι εξαιρετικά χαμηλό, μόλις στο 2,2% (στοιχεία 2014). Για τόκους πληρώνουμε 6 δις τον χρόνο, όταν τα έσοδα του δημοσίου είναι περίπου 50 δις ευρώ. Με άλλα λόγια το κόστος μας είναι χαμηλότερο από το αντίστοιχο κόστος της Γερμανίας και παραπλήσιο της Ολλανδίας και της Φινλανδίας. Χαμηλότερο μέσο επιτόκιο απολαμβάνουν στην ευρωζώνη, μόνο το Λουξεμβούργο και η Εσθονία, χώρες –δηλαδή– με εξαιρετικά χαμηλό δημόσιο χρέος. Αν λάβουμε υπόψη μας ότι μας επιστρέφουν λόγω των ομολόγων που διακρατούν οι Ευρωπαίοι 2 δις περίπου δεν πληρώνουμε παραπάνω από 4 δις τον χρόνο που σημαίνει ότι πληρώνουμε το 2.3% του ΑΕΠ μας. Με το 2.3% του ΑΕΠ που πληρώνουμε σε τόκους είναι σαν να έχουμε μια οικονομία που το δημόσιο χρέος της είναι το 95% του ΑΕΠ της !!! (Διάγραμμα 2β) που είναι σχετικά μικρό και παρόμοιο με αυτό της Γαλλίας και της Αυστρίας! Εάν δεν ληφθεί υπόψη η μείωση αυτή το δημόσιο χρέος μας είναι το 110% του ΑΕΠ μας.

Αυτή είναι σήμερα η πραγματική εικόνα του χρέους μας αλλά δυστυχώς μέχρι το 2022 που τελειώνει η περίοδος χάριτος που έχουμε. Σημειώνω ότι το IMF δηλώνει ότι το χρέος δεν είναι βιώσιμο σήμερα διότι: α) ο ρυθμός ανάπτυξής μας είναι αρνητικός (τον Μάιο του 2014 ήταν κατά το IMF βιώσιμο) και β) λαμβάνει υπόψη του την συνολική του εικόνα και μετά το 2022.

Όπως όμως παρόλα αυτά, πολλοί νομίζουν ότι ένα σημαντικό μέρος του ελληνικού εισοδήματος «διαφεύγει» σήμερα στο εξωτερικό για την εξυπηρέτηση του χρέους και γι’ αυτό δεν μπορούμε να αναπτυχθούμε. Στην πραγματικότητα από τα παραπάνω στοιχεία προκύπτει πως το σχετικό βάρος για την ελληνική οικονομία είναι αναλογικά χαμηλότερο από το αντίστοιχο κόστος της Ιταλίας ή της Πορτογαλίας, ακόμα και της Ιρλανδίας.

Πάντως υπάρχει μια επιπρόσθετη πλευρά στο ζήτημα του χρέους που σχετίζεται με την αντίληψη που έχουν οι αγορές για το χρέος. Έτσι υποστηρίζεται ότι μπορεί ένα haircut να μην βοηθήσει άμεσα τα δημόσια οικονομικά αλλά θα βοηθήσει το ελληνικό δημόσιο να βγει στις αγορές για δανεισμό και πάλι. Διαπιστώνουμε όμως ότι οι αγορές αξιολογούν πολύ περισσότερο τον πολιτικό κίνδυνο κ.τ.λ. αφού το δεκαετές ομόλογο (που λήγει μετά το 2021) ήταν και είναι πάντοτε σημαντικά φθηνότερο του πενταετούς και του διετούς ομολόγου. Με αλλά λόγια για την αντίληψη που έχουν οι αγορές η ακολουθούμενη οικονομική πολιτική σήμερα έχει πολύ μεγάλη σημασία και λιγότερο το πρόβλημα χρέους.

Διάγραμμα 2Α. Δημόσιο χρέος ως ποσοστό του ΑΕΠ και μεσοσταθμικό κόστος εξυπηρέτησής του (στοιχεία 2014, %).

Πηγή: DG ECFIN, AMECO.

Σημείωση: Η εκτίμηση στη σχέση μεταξύ κόστους εξυπηρέτησης δανεισμού και χρέους γίνεται από τις υπόλοιπες χώρες της ζώνης του ευρώ.

Διάγραμμα 2Β. Δημόσιο χρέος και κόστος εξυπηρέτησής του, ως ποσοστό του ΑΕΠ (στοιχεία 2014).

Πηγή: DG ECFIN, AMECO.

Σημείωση: Η εκτίμηση στη σχέση μεταξύ κόστους εξυπηρέτησης δανεισμού και χρέους γίνεται από τις υπόλοιπες χώρες της ζώνης του ευρώ.

Tο γεγονός αυτό σηματοδοτεί πως (με προαπαιτούμενη, βέβαια, την επιστροφή της οικονομικής ζωής στην «κανονικότητα») η προτεινόμενη από πλευράς ευρωπαϊκών θεσμών επιμήκυνση στη διάρκεια του ελληνικού χρέους (όταν έλθει) είναι αρκετή για να επαναφέρει την εμπιστοσύνη στην ελληνική οικονομία. Εξάλλου από εδώ και πέρα, καλώς εχόντων των πραγμάτων, και με δεδομένο ότι οι τράπεζες θα αρχίζουν να αποπληρώνουν τον ELA αναμένουμε μια σταδιακή αποκλιμάκωση του ύψους του χρέους όπως την περίοδο μετά το 2012.

Μάλιστα, ειδικά εξαιτίας του χαμηλού μέσου επιτοκίου μία αύξηση στη διάρκεια των δανείων, θα σηματοδοτούσε και σημαντική μείωση στην τρέχουσα αξία του ελληνικού χρέους. Εάν μάλιστα, έστω ο ονομαστικός ρυθμός μεγέθυνσης της οικονομίας γίνει θετικός (γύρω στο 2%), η εικόνα του χρέους θα βελτιωθεί εξαιρετικά πολύ και η εμπιστοσύνη θα επιστρέψει ραγδαία στην ελληνική οικονομία.

Τελικά η επαναρύθμιση χρέους και η επανοργάνωση της κανονικότητας έχουν γίνει επιτακτικές ανάγκες για την ελληνική οικονομία. Το πρώτο ζήτημα όμως χαρακτηρίζεται από μια ευαισθησία δεδομένου ότι όταν το ζητούμε εμείς (οι Έλληνες) εύκολα μπορούμε να κατηγορηθούμε, σε ηθικούς όρους, ότι επιδιώκουμε την εύκολη λύση της αποφυγής του βάρους της αποπληρωμής του, παρόλο που είναι προφανές ότι οι δανειστές μας όφειλαν να συμμετάσχουν, λόγω συνυπευθυνότητας, στον πόνο της απομείωσής του από το 2010. Έχω την αίσθηση ότι στο εξωτερικό ωριμάζει η ιδέα της επαναρύθμισής του. Από την παραπάνω εξάλλου ανάλυση διαπιστώνεται ότι αφενός μεν ότι επιβάλλεται η επαναρύθμιση του χρέους, αφετέρου όμως ο βαθμός του επείγοντος είναι μειωμένος π.χ. σε σύγκριση με την ανάγκη μείωσης του αριθμού των ανέργων (που απαιτεί κανονικοποίηση της λειτουργίας των τραπεζών).

Για το λόγο αυτό θα έδινα προτεραιότητα στο δεύτερο ζήτημα, δηλαδή της επιστροφής στην κανονικότητα (κλείσιμο και εφαρμογή συμφωνίας με τους θεσμούς τραπεζικό σύστημα και πολιτική-οικονομική σταθερότητα) διότι σε μεγάλο βαθμό εξαρτώνται από εμάς. Εξάλλου με τον τρόπο αυτό μειώνεται το συνολικό χρέος αφού η κανονικότητα οδηγεί σε επιστροφή καταθέσεων και μείωση των τραπεζικών χρεών.

Πιστεύω με βεβαιότητα ότι θα έρθει το πλήρωμα του χρόνου και για το ζήτημα της επαναρύθμισης του δημόσιου χρέους.

* Κάθε κείμενο που δημοσιεύεται στο InDeep Analysis εκφράζει και βαραίνει αποκλειστικά τον συντάκτη του. Οι αναλύσεις που δημοσιεύονται δεν συνιστούν συμβουλές για οποιουδήποτε είδους δραστηριότητα. Το InDeep Analysis δεν δεσμεύεται από τις πληροφορίες, τις απόψεις και τις αναλύσεις που δημοσιεύονται στην ψηφιακή πλατφόρμα του, και δεν φέρει απολύτως καμία ευθύνη για αυτές.

Online διαδραστική πλατφόρμα προβολής του πολιτισμού των Ελλήνων σε ολόκληρο τον κόσμο.

Μπες στο www.act4Greece.gr Επίλεξε τη ∆ράση YOU GO CULTURE

Κάνε τη δωρεά σου με ένα κλικ στο

ΘΕΛΩ ΝΑ ΠΡΟΣΦΕΡΩή με απ’ ευθείας κατάθεση ή μέσω internet, phone και mobile banking.

Πρόγραμμα Crowdfunding